Latest News

Kreditkarten

Von der A1 Platinum Mastercard mit Top-Versicherungspaket bis zur kostenlosen A1 Free Mastercard: Wir haben die passende Kreditkarte für Sie.

A1 Free Mastercard

Die kostenlose Kreditkarte von A1

- Mit jedem Einkauf Mobilpoints sammeln und von vielen Vorteilen profitieren

- 5% Urlaub-Cashback (Urlaubsplus)

- Rabatt auf Zubehör im A1-Shop

- Optionale Teilzahlung

- Google Pay & Apple Pay

um

€

0

,-

pro Monat

A1 Priceless Planet Mastercard

Die umweltfreundliche Kreditkarte

- Mit Kreditkartenumsätzen Bäume pflanzen

- CO2-Tracker in der Handy-App

- Aus Recycling-Plastik hergestellt

- Reiseversicherung

- Einkaufsversicherung

- Handyversicherung

- (E-)Bike Versicherung

- 5% Urlaub-Cashback (Urlaubsplus)

- Rabatt auf Zubehör im A1-Shop

- Rabatt auf Mietwagen

- Optionale Teilzahlung

- Google Pay & Apple Pay

- ELOOP Plus günstiger

nur

€

4

,90

pro Monat

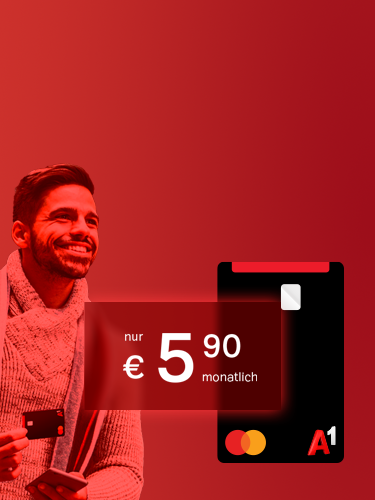

A1 Platinum Mastercard

Die Platinum-Kreditkarte von A1

- Mit jedem Einkauf A1 Mobilpoints sammeln und von vielen Vorteilen profitieren

- Reiseversicherung

- Einkaufsversicherung

- Handyversicherung

- 5% Urlaub-Cashback (Urlaubsplus)

- Rabatt auf Zubehör im A1-Shop

- Rabatt auf Mietwagen

- Optionale Teilzahlung

- Google Pay & Apple Pay

- Flughafen-Lounge und FastTrack

- ELOOP Plus günstiger

nur

€

5

,90

pro Monat

Wiener Staatsoper Mastercard

Ihre Karte für mehr Kultur

- Ticketrückerstattungsversicherung für Eventbesuche

- Kostenloses Abendprogramm der Wiener Staatsoper

- Ermäßigte Mitgliedschaft im Freundeskreis der Wiener Staatsoper

- Gutschein bei Zuspätkommen

- Reiseversicherung

- Einkaufsversicherung

- 5% Urlaub-Cashback (Urlaubsplus)

- Optionale Teilzahlung

- Google Pay & Apple Pay

nur

€

6

,90

pro Monat

Meine paybox – mein Parkschein

Parkscheine einfach mit dem Handy zahlen.